Como saber quanto de imposto vou pagar?

Essa é uma pergunta recorrente entre micro e pequenos empresários, principalmente iniciantes.

Para empresas do ramo de desenvolvimento de sistemas, é preciso considerar algumas informações para chegar à resposta, como regime tributário, tamanho da receita, etc.

Para entender melhor como os cálculos são feitos, siga a leitura até o final.

Como saber quanto de imposto vou pagar ao abrir empresa?

Ao abrir uma empresa, todo empreendedor se preocupa em saber quanto de imposto pagar.

Afinal, a carga tributária representa uma fatia significativa do total de gastos.

A resposta para essa pergunta, entretanto, depende de uma série de variáveis.

O tamanho da mordida do Leão varia conforme o regime tributário (Simples Nacional, Lucro Presumido ou Lucro Real), ramo de atividade, receita bruta total, dentre outros dados.

Para garantir que seu negócio não pague mais impostos do que o devido, é importante contar com a assessoria de um contador em um planejamento tributário eficiente.

Uma empresa de desenvolvimento de sistemas optante pelo Simples Nacional, por exemplo, é tributada conforme o Anexo V (atividades de serviços).

As alíquotas variam de 15,5% a 30,5%, de acordo com o volume da receita bruta.

Ou seja, quanto mais você faturar, mais alta tende a ser a carga tributária.

Mas essas são alíquotas nominais.

Para chegar à alíquota efetiva e descobrir quanto de imposto pagar, existe a seguinte fórmula:

- [(RBT12 × alíquota nominal) – parcela a deduzir]/RBT12

Sendo:

- RBT12: Receita Bruta Acumulada nos 12 meses anteriores

- Alíquota nominal: percentual de tributos cobrados para cada faixa de receita, conforme a tabela do anexo correspondente (no caso da uma empresa de desenvolvimento de sistemas, é o Anexo V)

- Parcela a deduzir: valor nominal em reais a ser descontado, conforme a tabela do anexo correspondente.

Aplicando os valores à fórmula, você chega à alíquota efetiva e tem como saber quanto de imposto pagar em uma empresa de desenvolvimento de sistemas.

Parece complicado, mas não se preocupe, não será necessário fazer os cálculos manualmente.

O Simples Nacional tem um programa, o PGDAS-D, que se encarrega disso.

Com a assessoria técnica de um contador, basta inserir os dados corretos e o sistema calcula o valor dos tributos.

Para fazer a conta, o PGDAS-D considera os seguintes dados:

- Receita Bruta Total (RBT) dos últimos 12 meses

- Receita Bruta Mensal (RBM) do mês em questão

- Alíquota e Parcela a Deduzir (PD) conforme o Anexo V

- Alíquota efetiva.

A importância do planejamento tributário

O planejamento tributário é uma estratégia inteligente de redução da carga tributária sobre as empresas.

Também conhecido como elisão fiscal ou economia legal, ocorre basicamente de duas maneiras:

- Decorrente da própria lei

- Decorrente de lacunas e brechas na lei.

A escolha mais adequada do regime tributário, por exemplo, pode ser considerada uma estratégia de planejamento tributário.

O empreendedor precisa atentar-se também às desonerações concedidas pelo governo a determinados segmentos, como a Lei de Incentivos à Inovação Tecnológica.

É possível considerar em um planejamento tributário, ainda, as brechas da própria legislação, estruturando o negócio de forma a pagar menos impostos.

São situações em que o trabalho de consultoria contábil faz toda a diferença, ajudando o empreendedor a saber quanto de imposto pagar.

A escolha do regime de tributação

Você sabia que há como escolher o quanto sua empresa pagará de impostos?

A opção de qual será o seu regime de tributação pode representar uma considerável economia e em alguns casos até mesmo a sobrevivência dos seus negócios.

Não é uma escolha fácil e por isso recomenda-se a assistência de um profissional especializado.

No Brasil temos basicamente três tipos de tributação: Simples Nacional, Lucro Presumido e Lucro Real.

Simples Nacional

O Simples Nacional tem como objetivo maior, a SIMPLIFICAÇÃO do recolhimento dos tributos para o pequeno empresário: há uma única guia para recolhimento de todos os tributos.

Todavia, não será essa simplificação, o único elemento a ser considerado para a tomada de decisão do empresário.

Há outros fatores que precisam ser considerados como: o custo com a Folha de Pagamento, a receita obtida nos últimos 12 meses, a margem de lucro desejada e o tipo de atividade.

A atividade de desenvolvimento de sistemas, por exemplo, é considerada de cunho intelectual, o que representará no Simples Nacional um enquadramento no ANEXO V, cuja tributação é maior quando comparada às outras atividades.

Todavia, caso a empresa possua funcionários poderá haver uma redução desta carga tributária.

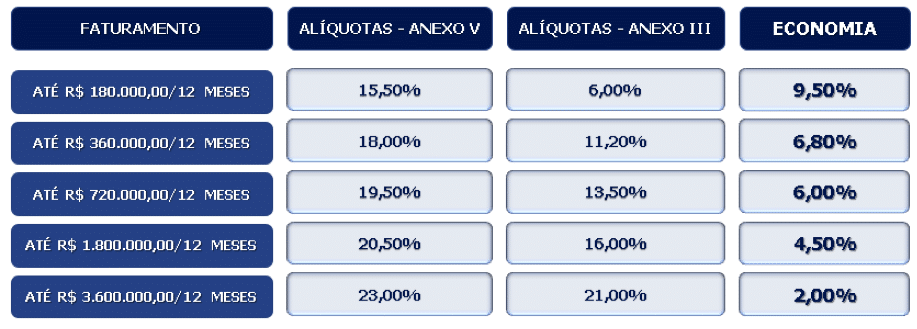

Isto porque, se a relação entre a folha de salários e a receita bruta for superior a 28%, o enquadramento se dará no Anexo III que apresenta alíquotas bem menores em comparação ao Anexo V.

Essa economia ocorrerá para um Faturamento de até R$ 3.600.000,00/12 meses, conforme Quadro abaixo:

O limite de Faturamento no Simples Nacional é de R$ 4.800.000,00.

Lucro Presumido

O Lucro Presumido traz a incidência dos tributos de forma segregada.

Tem como característica a incidência do IRPJ e CSLL sobre uma “PRESUNÇÃO” do lucro da empresa.

A própria Receita Federal determina um percentual fictício do ganho que a empresa terá e sobre este valor impõe a cobrança dos tributos.

Para as empresas de desenvolvimento de sistemas que faturarem até R$ 120.000,00/ano, há a possibilidade de uma presunção menor para cálculo do IRPJ, ou seja, um suposto lucro menor e, por consequência, um imposto de renda menor.

Este regime também é conhecido pela incidência do PIS e da COFINS sem que haja a permissão para a tomada de créditos fiscais.

ALÍQUOTAS:

- IRPJ: entre 2,4% e 4,8%;

- CSLL: 2,88%

- PIS: 0,65%

- COFINS: 3%

- ISS: 2,9% (alíquota válida para o município de SP)

O limite de Faturamento no Lucro Presumido é de R$ 78.000.000,00.

Lucro Real

Apesar de também incorrer na incidência segregada dos tributos, o Lucro Real traz características opostas àquelas presentes no Lucro Presumido.

Tributos como o IRPJ e CSLL são recolhidos de acordo com o LUCRO FISCAL da empresa.

Entende-se como Lucro Fiscal, o lucro contábil ajustado pelas regras da Receita Federal (despesas não permitidas, Receitas não tributáveis e compensações permitidas pelo Fisco).

De todo modo, isto significa dizer que se a empresa apurar prejuízo, não precisará desembolsar valores referentes ao IRPJ e CSLL.

No tocante ao PIS e a COFINS, haverá a possibilidade de aproveitamento de créditos, porém com alíquotas bem superiores às do Lucro Presumido.

OBS: Para prestadores de serviços as possibilidades de créditos são bem restritas.

ALÍQUOTAS:

- IRPJ: entre 15% e 25%;

- CSLL: 9%

- PIS: 1,65%

- COFINS: 7,6%

- ISS: 2,9% (alíquota válida para o município de SP)

Não há limite de faturamento.

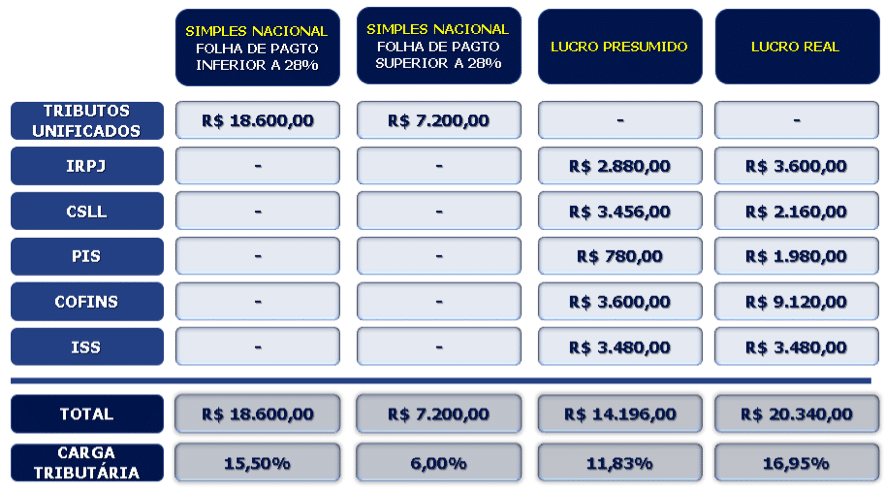

Carga tributária em empresa de desenvolvimento de sistemas

No quadro abaixo apresentamos quanto uma empresa de desenvolvimento de sistemas pagaria de impostos em cada um dos regimes de tributação.

Nossa simulação se baseará nos seguintes cenários:

- Empresa de Desenvolvimento de Sistemas estabelecida no Município de São Paulo (ISS de 2,9%);

- Faturamento anual: R$ 120.000,00;

- A Margem de Lucro considerada é de 20%;

- Não há aproveitamento de créditos fiscais.

NOTA: Importante reiterar que a simulação da carga tributária trará resultados diferentes de acordo com as variáveis de Faturamento, Folha de Pagamento, Margem de Lucro e despesas e custos inerentes ao negócio.

Como fazer a gestão fiscal e tributária da empresa

Se você tem uma empresa de desenvolvimento de sistemas, então está habituado com a tecnologia.

Isso é ótimo, afinal, a gestão fiscal e tributária tem uma série de rotinas que podem ser executadas com mais eficiência por meio de ferramentas tecnológicas.

A seguir, confira algumas dicas:

- Automatize rotinas: por meio de sistemas modernos de gestão fiscal, é possível eliminar papéis e automatizar uma série de processos operacionais

- Faça um planejamento tributário periodicamente: é aconselhável também que o empreendedor refaça de vez em quando o planejamento tributário. Pode ser que tenha surgido novos incentivos para o setor ou o regime tributário precisa ser repensado

- Terceirize rotinas: a terceirização de rotinas fiscais e tributárias também é uma estratégia inteligente que pode reduzir custos. Ao considerar o BPO, contudo, seja criterioso na escolha do parceiro.

Contabilix ajuda você a não se preocupar com impostos

Agora que você entendeu como saber quanto de imposto pagar em uma empresa de desenvolvimento de sistemas, que tal abrir sua empresa grátis na Contabilix?

Com a gente, você tem seu CNPJ em até 20 dias úteis e mais: nos encarregamos de analisar o melhor regime tributário, natureza jurídica e outras burocracias.

Caso você já tenha uma empresa e queira trocar de contador, também é muito fácil.

Tratamos tudo com sua contabilidade anterior para que você não tenha nenhuma preocupação.