Para explicar a Margem de Valor Agregado (MVA) em uma operação sujeita a Substituição Tributária de ICMS, precisamos ter a certeza de que todos os conceitos estão claros.

Então, separamos o assunto em alguns tópicos.

O que você vai encontrar neste artigo:

- O que é ICMS ST

- O que é a MVA

- Como identificar se uma mercadoria está sujeita ao ICMS ST

- Cálculo MVA – Operação Interna

- Cálculo MVA – Operação Interestadual

- O que é a MVA ajustada

- Sobre qual preço devo aplicar a MVA

Margem de valor agregado em operação sujeita ao ICMS ST: tire suas dúvidas

É hora de entender tudo sobre a Margem de Valor Agregado e seu cálculo em uma operação sujeita ao ICMS ST.

Acompanhe!

O que é a Margem de Valor Agregado (MVA)?

A Margem de Valor Agregado (MVA) é um dos tipos de cálculos existentes para presumir este preço, sendo este o tipo mais adotado pelos Estados e Distrito Federal.

Através de estudos de mercado, os Estados estabelecem um PERCENTUAL DE ACRÉSCIMO ao preço das mercadorias que, ressalte-se, deve refletir o preço praticado ao consumidor final.

O que é ICMS ST?

O ICMS ST é uma antecipação do valor de ICMS a ser recolhido por toda cadeia de circulação da mercadoria.

É o exemplo de um Fabricante, que ao vender seu produto, terá que recolher o ICMS devido em sua operação e o ICMS devido pelos próximos participantes da cadeia:

- Atacadistas, Distribuidores, Varejistas e, por fim, o Consumidor Final.

Uma das grandes dificuldades para o cálculo do ICMS ST está em PRESUMIR, ou seja, em ANTECIPAR qual o valor que seria devido na operação praticada com o CONSUMIDOR FINAL.

Como identificar se uma mercadoria está sujeita ao ICMS ST?

Esta verificação é fundamental ao passo que a aplicação da MVA somente deverá ser efetuada para as mercadorias e bens sujeitos a substituição tributária.

Para identificar se as mercadorias e bens são passíveis deste tipo de recolhimento é necessário que o NCM (Nomenclatura Comum Mercosul) e a DESCRIÇÃO da mercadoria constem de uma lista fornecida pelo Convênio ICMS 142/2018.

Como calcular a Margem de Valor Agregado

Há duas formas de cálculo da MVA, a Margem de Valor Agregado.

Falaremos sobre elas agora.

Cálculo MVA – Operação Interna

Para o cálculo numa operação interna, inclusive para verificação de qual o percentual da MVA aplicado, é imprescindível a consulta da legislação do Estado onde a empresa está estabelecida.

Não basta que a mercadoria esteja relacionada no Convênio ICMS 142/2018, a legislação do Estado precisa prever a incidência do ICMS ST.

Cálculo MVA – Operação Interestadual

Na operação interestadual serão imprescindíveis duas verificações:

- Se há algum acordo entre o Estado Remetente e Destinatário para a cobrança do ICMS ST (Protocolos ou Convênios) e;

- A legislação do Estado de destino para verificação de qual MVA a ser aplicada.

O que é a MVA ajustada?

Como assim? Que história é essa de ajustar a MVA?

Primeiro ponto importante: somente caberá o “ajuste” da MVA quando a operação for INTERESTADUAL.

O ajuste se fará necessário quando:

A carga tributária do Estado de DESTINO for MAIOR que a carga tributária praticada na operação INTERESTADUAL.

Exemplo – Operação entre São Paulo e Ceará com necessidade de ajuste da MVA:

Carga Tributária da mercadoria no Ceará: 18%

Carga Tributária Interestadual: 7%

O ajuste da MVA é necessário para IGUALAR a carga tributária entre os Estados REMETENTE e DESTINATÁRIO.

A razão de tudo isso é proteger o mercado interno em cada um dos Estados, mantendo a concorrência leal entre as empresas, aonde quer que esteja estabelecido o Fornecedor das mercadorias.

Isto, porque o preço do Fornecedor em outro Estado leva em conta um ICMS Interestadual menor que o ICMS que seria devido no Estado de destino.

Caso não haja essa equalização, certamente os preços de Fornecedores de outros Estados seriam bem mais atrativos.

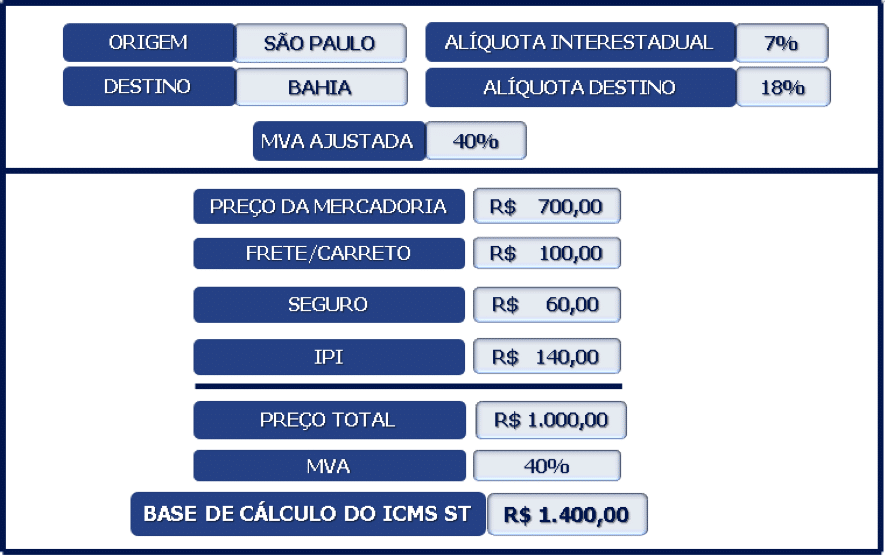

Fórmula da MVA Ajustada: {[(1+ MVA-ST original) x (1 – ALQ inter) / (1 – ALQ intra)] -1} x 100

ALQ inter = Alíquota Interestadual

ALQ intra = Alíquota Interna ou Carga tributária efetiva do Estado de destino

Sobre qual preço devo aplicar a MVA?

A MVA deverá ser aplicada sobre a soma dos seguintes valores:

- Preço de Venda + Impostos (por exemplo o IPI) + Frete + Seguro + Demais despesas cobradas do destinatário.

Exemplo de cálculo com MVA:

Sabemos que muitas vezes estas variáveis costumam ser complexas para o empresário, por isso sempre indicamos o auxílio de um escritório de contabilidade para ter a certeza de que sua empresa está fazendo todas as obrigações corretamente e pagando apenas o necessário.

Tenha a Contabilix como parceira do seu negócio!